Pequeños cambios en rentabilidad suponen grandes diferencias

La rentabilidad a largo plazo de los planes de pensiones puede llegar a marcar el nivel financiero que vayamos a tener a la hora de jubilarnos.

El componente multiplicador que supone que el dinero del fondo se reinvierta, y no se saque del mismo, tiene un efecto que a veces es difícil intuir cuando hablamos de saldo acumulado.

Vamos a intentar hacer un ejemplo en base a las recientes rentabilidades que ha publicado Inverco respecto a distintos tipos de instrumentos de ahorro.

El Largo Plazo

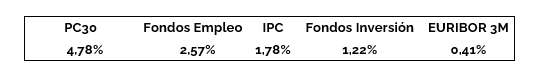

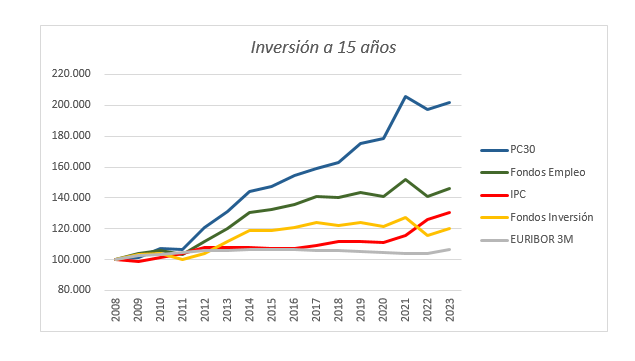

Empezamos con el plazo más largo del que tenemos datos, 15 años, que es, sin duda, el más relevante dado el efecto multiplicador de la reinversión:

En la tabla de arriba vemos las rentabilidades equivalentes de los diferentes instrumentos a 15 años. Es difícil cuantificar qué supone, por ejemplo, una diferencia de rentabilidad de poco más de un 2% entre el PC30 y la media de los Fondos de Empleo.

En la gráfica que sigue podemos ver cómo 100.000€ invertidos en PC30 (rentabilidad 4,78%) se han convertido 15 años después en algo más de 200.000€. En el mismo período, una rentabilidad del 2,60%, que es la que han dado de media los fondos de empleo en España, habrían transformado esos 100.000€ en algo menos de 147.000€.

De esta forma podemos ver que, en el muy largo plazo, una diferencia de rentabilidad que, a simple vista, no parece muy dispar, acaba traduciéndose en términos monetarios en una cantidad realmente relevante.

Vamos a centrarnos en un plazo mucho menor para intentar ver qué efectos tiene la diferencia de rentabilidad en plazos más cortos.

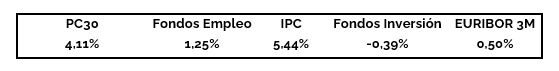

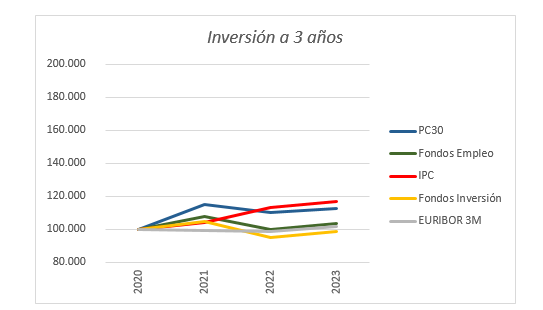

A continuación, se muestra el comportamiento de los activos del anterior ejemplo en los últimos 3 años:

Aunque las diferencias en rentabilidades sean mucho mayores, los efectos a nivel monetario, dado el menor horizonte temporal, son mucho más limitados.

Corto Plazo

Aunque las diferencias en rentabilidades sean mucho mayores, los efectos a nivel monetario, dado el menor horizonte temporal, son mucho más limitados.

Así, si partimos de la misma cantidad que el ejemplo anterior, los 100.000€ inicialmente invertidos en el PC30, con una rentabilidad del 4.11%, se habrían transformado a final del tercer año en unos 113.000€. En el caso de obtener una rentabilidad igual al de los Fondos de Empleo, sensiblemente menor en este caso (1,25%), el resultado final sería de 104.000€.

Aunque la diferencia no es poca, esta claro que no implica una diferencia esencial a la hora de jubilarse.

Quizá en este caso pueda también tener valor la comparación con el IPC, dado que este marca la rentabilidad en términos reales del fondo. Dada la tasa de IPC, el valor equivalente de los 100.000€ iniciales serían, tras tres años, unos 117.000€. Aunque el fondo haya perdido valor en el período, la diferencia no resulta significativa a la hora de marcar el complemento a la pensión de jubilación.

En la siguiente gráfica se muestra la evolución de los diferentes instrumentos a tres años:

La clave está en el largo plazo

Cuando se trata de rentabilidades a corto plazo, diferencias en los rendimientos no suponen diferencias monetarias que afecten al nivel financiero de un partícipe. A largo plazo, por el contrario, el efecto multiplicador de la reinversión implica que diferencias relativamente pequeñas en rentabilidad puedan llegar a ser muy relevantes.

La naturaleza de los planes de pensiones de empleo, en los que la reinversión no es optativa, implica que el rendimiento a largo plazo pueda suponer diferencias relevantes a la hora de jubilarse.